- 【IPO价值观】业绩面临暴跌风险金鸿新材背负对赌协议闯关IPO

特种陶瓷具有耐磨损、耐腐蚀、抗氧化、耐酸碱、硬度高、韧性好、导热系数好等特点,被大范围的应用于锂电、半导体、光伏、节能环保、冶金、热电等工业民用领域和防护装备领域。不过国内专注于特种陶瓷的企业营收规模整体较小,市场也较为分散,仅碳化硅陶瓷领域,据不完全统计,国内实力较强的中小企业就超过30家。

但近年来,伴随下游市场的迅速增加,国内大批特种陶瓷产业链企业受益快速成长,部分企业已脱颖而出,并从2022年开始,珂玛科技、伏尔肯陆续闯关长期资金市场;山东金鸿新材料股份有限公司(以下简称“金鸿新材”)也于近日开启了深交所主板IPO上市进程;未来还将有三责新材、华美新材等更多产业链企业加入到IPO大军中。

分析中笔者发现,与其他可比公司稳步增长不同的是,金鸿新材出现业绩“”情况,2022年营收同比增长超3.5倍,2023年上半年继续保持高增速;而业绩飙升的背后,金鸿新材与国信创投多次对赌,并与嘉兴峰泉等六家机构存在对赌协议。而最令市场担忧的是,此前带来业绩大增的军工订单进入收尾阶段,金鸿新材未来面临业绩暴跌风险。

金鸿新材成立于2012年9月12日,主营业务为特种陶瓷制品的研发、生产和销售,掌握了特种陶瓷从材料配方到制品的全套技术工艺。根据中国陶瓷工业协会的数据,在工业民用碳化硅特种陶瓷领域,2020年-2022年公司的国内市场排名均为第3名;在碳化硼、碳化硅防护陶瓷板领域,2020年-2022年公司的国内市场排名均为第1名。

2016年,金鸿新材引入国信创投,后者以1500万元认购金鸿新材新增股份300万股,同时约定了对赌条款,根据条款,金鸿新材需尽快启动在境内证券交易所(含创业板)的上市工作,并于2019年12月31日前成功申报上市材料。如果金鸿新材不能合格上市,公司控制股权的人、实际控制人需回购股权。

显然,如上对赌协议并未实现,2022年12月26日,金鸿新材及其实际控制人王汝江再次与国信创投再次签署新的补充协议,要求金鸿新材需于2024年12月31日前成功发行上市,否则金鸿新材控制股权的人、实际控制人王汝江将被要求回购全部或部分股权。

随后,相关方又于2023年10月29日将如上对赌约定延后至2025年12月31日;同时,金鸿新材与国信创投的对赌协议解除,但实控人王汝江与国信创投仍存在对赌协议。

除了与国信创投对赌,金鸿新材实控人王汝江还与嘉兴峰泉(注资3000万元)、启智一号(注资1200万元)、地纬华宸(注资1000万元)、中泰创投(注资1000万元)、德厚盈(注资1000万元)、启智二号(注资800万元)等六家机构于2023年6月签署了对赌协议,约定金鸿新材需于2025年12月31日前完成IPO上市,否将控制股权的人王汝江不仅要回购增资款项,还要支付每年4%的年化收益率。

资料显示,截至招股书签署日,金鸿新材实际控制人王汝江直接持有公司72.7%股份,同时,儿子王东龙、王东泉,儿媳于欣欣(王东泉配偶)分别直接持有公司0.2%、0.2%、0.03%的股份,于欣欣还间接持股0.04%,3人与王汝江为一致行动人。

虽然金鸿新材在招股书中一再强调,目前公司不存在与如上关联方存在对赌协议,但一旦公司上市失败,王汝江作为公司实际控制人,将面临回购股权的压力。

先于金鸿新材申请IPO上市的2家企业中,珂玛科技自2022年6月获创业板受理起,历经一年半的问询后,才于2024年1月20日成功过会;伏尔肯自2023年6月闯关科创板至今,仍处于问询未回复阶段;作为可比同行,金鸿新材能否如愿上市仍未可知。

值得注意的是,金鸿新材及其实控人在与相关方签署对赌协议的同时,也会就业绩做相关约定,如国信创投要求公司净利润要达到增资时的预测值的70%。而金鸿新材于2019年未能达成对赌条款的情况下,其实可控人仍有信心持续对赌,核心底气在于金鸿新材近年来业绩出现“”飙升情况。

招股书显示,2020年-2023年H1(下称“报告期”),金鸿新材分别实现盈利收入1.1亿元、2.03亿元、9.19亿元、8.4亿元,不难发现,金鸿新材于2022年营收同比实现3.5倍飙升,2023年上半年的营收也已接近于2022年全年营收。

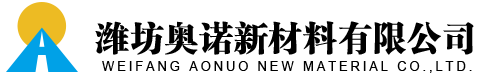

而可比公司中,无一企业出现业绩飙升的情况。以2020年-2022年为分析周期,金鸿新材营收年复合增速为189.25%,可比公司中,增长最快的合纵科技(旗下子公司有涉及特种陶瓷相关业务)为50.97%,同益中为47.59%。伏尔肯为37.13%,启明星为26.72%,国瓷材料为11.61%,均远低于金鸿新材的业绩增速。

业绩飙升驱动下,金鸿新材的营收规模已从2020年的垫底水平,于2022年成长为仅次于国瓷材料和合纵科技的企业,并有快速赶超的趋势。

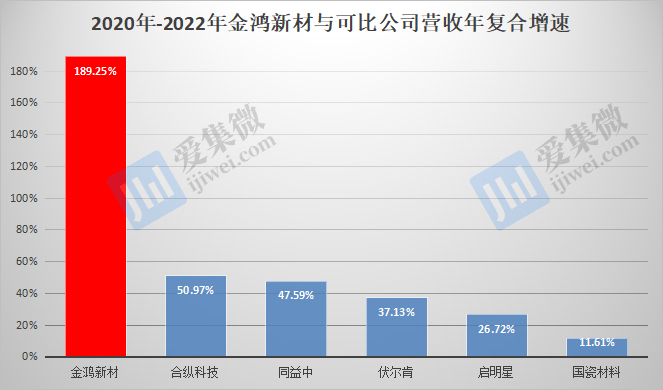

其中,报告期各期,其销售毛利率分别是25.67%、32.13%、31.96%、46.41%,与可比公司相比,它的毛利率水平也从低位拔升至领先地位。

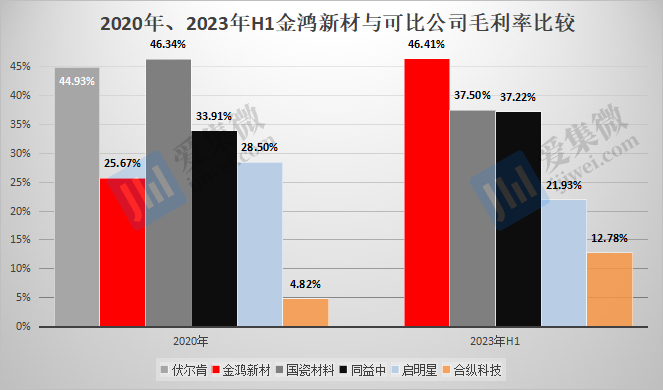

净利润方面,报告期各期,金鸿新材分别实现净利润644.52万元、4136.6万元、1.66亿元、2.32亿元,2020年-2022年的年复合增速为407.08%,而可比公司中,合纵科技仅扭亏为盈,国瓷材料出现净利润年复合增速为负增长的情况,别的企业中,净利润年复合增速最高的是伏尔肯,但也仅为57.92%。

而从净利润规模看,金鸿新材更是从偏下水平提升至行业领先水平,至2023年H1仅次于国瓷材料(3.19亿元),在可比公司中排名第二。

关于业绩大增,金鸿新材说明称,2020年2月21日,中国人民陆军装备部发布通用型防弹背心(插板)和加强型防弹背心(插板)招标公告,针对该招标第一批次释放的订单,金鸿新材客户重庆盾之王复合公司碳化硼陶瓷板产品获取通用型防弹背心(插板)第一名,占比达70%,北京普凡复合公司碳化硼陶瓷板产品获取加强型防弹背心(插板)第一名,占比50%,成都锦安复合公司碳化硼陶瓷板产品获取加强型防弹背心(插板)第三名,占比20%。由此给金鸿新材带来碳化硼相关这类的产品巨额订单。

而笔者查阅如上招标信息发现,中国人民陆军装备部该笔总价高达130亿元的防弹背心订单要求中标单位需在合同签订2年内分批次完成交付,而从金鸿新材交付情况看,截至2023年底,前述订单应该已进入尾声阶段。

除了如上订单来源,金鸿新材并未披露其他可替代的重大合同,这在某种程度上预示着,随着如上订单收尾,金鸿新材将面临业绩暴跌的情况。不仅如此,报告期内为完成如上订单,金鸿新材将用于工业民用领域的产能也投放到防护装备领域,军工订单恢复常态后,金鸿新材如果无法很好将产能转移到工业民用领域并获得新订单,未来业绩有可能出现更大的跌幅。详细情况仍需金鸿新材披露。(校对/邓秋贤)

【IPO价值观】销量持续下滑又遇现金流短缺,哪吒汽车港股IPO能否成功突围?